Kun kaikki viitekorot olivat nollassa tai negatiivisia, ei ollut väliä mitä niistä käytti. Mutta nyt korkojen noustessa viitekoron valinnalla on väliä.

Mitä eroa viitekoroilla sitten on? Asunto- tai tulonhankkimislainoissa olen käyttänyt viimeisen 15 vuoden aikana kaikkea 1 kk ja 20 vuoden kiinteiden korkojen väliltä. Edullisimmillaan maksoin 0,2 % marginaalia ja viitekorko vähennettiin marginaalista, jolloin kokonaiskorkoni oli negatiivinen. Pankki ei siltikään lähettänyt minulle rahaa. Tämä ilo loppui kuitenkin lyhyeen kun vaihdoin toiseen pankkiin. Sain suuremman rahoituksen, jolloin absoluuttisesti euroja tuli sisään sijoituksista enemmän vaikka rahan hinta nousikin.

Filosofisesti ajatellen kaikki korot ovat kiinteitä (tai vaihtuvia). 12 kk euribor on vuoden kiinteä korko ihan samalla tavalla kuin 10 vuoden kiinteä korko on. Puhekielessä on vain vakiintunut käytäntö, että 12 kk korkoa kutsutaan vaihtuvakorkoiseksi ja sitä pidempiä kiinteiksi koroiksi.

Kiinteissä koroissa ei ajatella olevan marginaalia samalla tavalla kuin euriboriin pohjautuvissa lainoissa on marginaali + viitekorko. Mutta voit luottaa, että sama marginaali on upotettu kiinteän koron sisään. Marginaali on siis puhtaasti pankin kate, jonka suuruutta pankki arvioi mm. riskin kautta. Mitä vähäriskisempi asiakas olet, sitä pienempi marginaali. Myös muu myynti vaikuttaa, eli jos ostat pankilta vakuutuksia, rahastoja tai tuot heille asiakkaita, saat alemman marginaalin.

Jos marginaalisi on 0,75 % ja saat 4 % kiinteän koron tarjouksen, niin todellinen rahan hinta on 3,25 %, jota voit siis verrata esim. siihen 12 kk euriboriin, jonka päälle tulee marginaali. Käänteisesti voit siis laskea kiinteän koron hinnan vähentämällä siitä marginaalisi.

Velallisen kannalta viitekoroilla on kaksi liikkuvaa osaa: koron absoluuttinen määrä sekä tämän määrän tarkistamisen tiheys. 10 vuoden kiinteää (vaihtuvaa) korkoa tarkistetaan kerran kymmeneen vuoteen, 12 kk kiinteää (vaihtuvaa) korkoa tarkistetaan kerran vuoteen ja 3 kk korkoa neljä kertaa vuodessa.

Mikä on paras viitekorko?

Yksinkertaisesti: mitä lyhyempi, sitä parempi.

Jos kaikkia korkoja ajattelee kiinteinä korkoina voi paremmin ymmärtää niiden hinnoittelua. Mitä pidempi korko on, sitä enemmän riskiä pankin täytyy hinnoitella sisään.

Kuvittele, että sinulla olisi mahdollisuus lainata kaverillesi rahaa viideksi vuodeksi. Kuinka määrität koron? Nopea tapa on katsoa paljonko markkina maksaisi sinulle korkoa. Jos saat markkinoilta 2 % korkotuoton vuoden sijoitukselle, sinun täytyy miettiä minkälaisen tuoton voisit saada vuosina 2-4. Jos uskot korkojen nousevan, tulee sinun hinnoitella kaverisi korko yli 2 prosentin, sanotaan vaikkapa 3 prosenttiin. Toki voit myös miettiä kaverisi vaihtoehtoiskustannusta, eli paljonko hän joutuisi maksamaan pankille korkoa. Mutta tämä on enemmän neuvottelutekninen asia.

Käytännössä siis mietit miten korkotaso voi liikkua viiden vuoden aikana ja otat se huomioon hinnoittelussasi. Täysin sama periaate on missä tahansa urakkatyössä. Jos tilaat seinien maalauksen, voi työmies tarjota kahta hinnoitteluvaihtoehtoa:

- Urakkahinta 2000 €

- Tuntihinta 50 €/h ja arvio 30 h työmäärästä

Tuntityönä tehtynä ja työarvion pitäessä hintalappu olisi vain 1500 €. Mutta jos huomataankin, että vanhaa tapettia on viisi kerrosta ja ne kiinnitetty asbestilla, nousee tuntityönä tehtynä hintalappu 3000 euroon. Eli tilaaja kantaa riskin lisätöistä.

Urakkahinnassa taas työmies kantaa riskin lisätöistä.

Ihan samalla tavoin pankki arvioi riskiään, että jos korot nousee ja se on jumissa matalassa kiinteässä korossa, on paras laittaa vähän varmuusvaraa ja antaa hieman korkeampi kiinteän koron tarjous. Ja tätä hinnoittelua toki tekee tehokas kapitalistinen järjestelmä, ei yksittäinen pankki.

Sen sijaan jos kuluttajalle annetaan 1 kk euribor, saa pankki kuukauden viiveellä aina markkinahinnan rahalleen. Näin ollen voimme tyytyä pienempään kokonaiskorkoon.

Toisaalta kun pankki lainaa tileille tallettuja rahoja, on heidän rahan hankintahinta siltä osin nolla. Jos jossain kohtaa talletustileille aletaan maksamaan korkoa, on tämä pankin raaka-aineen eli rahan hankintahinta. Näin ollen pankin on kannattavampaa myydä rahaa ulos pidemmällä kuin lyhyellä korolla.

Toki pankit myös ostavat rahaa muualta, jolloin sillä on hinta. Mutta idea siltikin on ostaa sisään lyhyellä korolla ja myydä ulos pitkällä.

Pankeilta kysyttäessä saa vastauksen, että 12 kk euribor on ylivoimaisesti suosituin. Tämä taitaa johtua siitä, että juuri muuta vaihtoehtoa ihmisille ei anneta.

”3 kk euribor ei ole mahdollinen” -argumentti johtuu pitkälti pankin kannattavuudesta, ei teknisestä mahdottomuudesta.

Asiantuntijoiden yleisin kommentti viitekoroista on, että 12 kk on paras koska se tuo varmuutta arkeen. Ei tarvitse joka kuukausi murehtia, paljonko ensi kuussa pitää maksaa korkoa. Jostain syystä 12 kk varmuus on riittävä eikä esim. 5 vuotta, joka lienee tyypillinen laina-aika (tässä kohtaa iso osa lainoista uudelleenrahoitetaan joka tapauksessa).

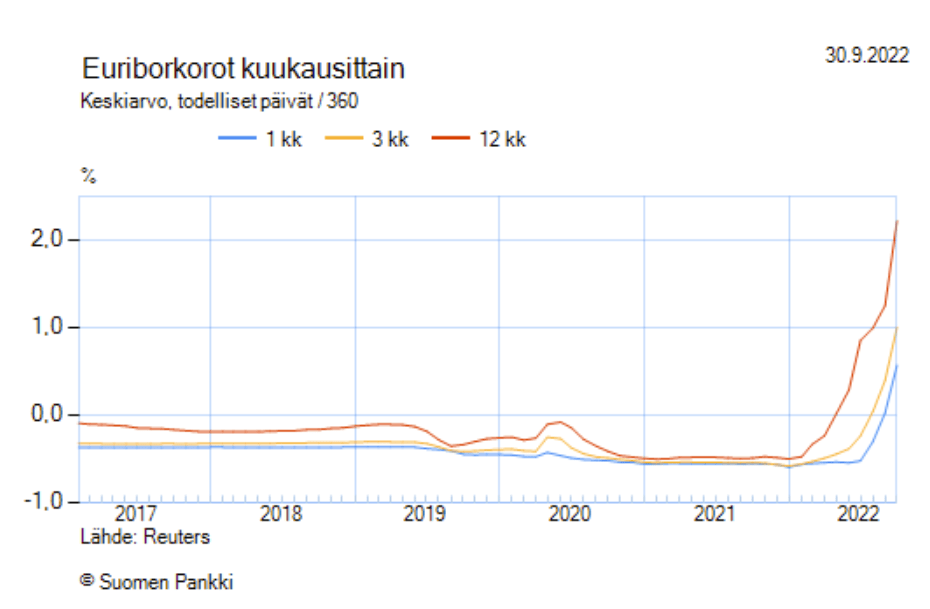

Kun sitten katsoo euribor-käyriä, käy ilmi selvästi, että 12 kk on aina kalliimpi kuin 3 kk, joka on aina kalliimpi kuin 1 kk.

Ennen vuotta 2022 graafista voi ottaa minkä vaan ajankohdan, lukita siihen 12 kk euriborin ja 1 kk euriborin ja katsoa paljonko kokonaiskorko olisi ollut. Hinnoitelulogiikan kannalta tässä ei ole väliä, että kaikki korot ovat alle 0 %. Voit ajatella vaikka niin, että euribor vähennettäisiin marginaalista eli mitä enemmän se on pakkasella, sitä alemmaksi maksettava marginaali jäisi.

Yksinkertaistaen voit valita:

- 1 kk euribor, jossa korkokulusi on Q1: 300 €, Q2: 450 €, Q3: 380 € ja Q4: 500 €

- 12 kk, jossa korkokulusi on 3300 €

1 kk euriborissa on korko heiluu mutta yhteensä vuoden aikana maksat 1630 €. 12 kk euriborissa tiedät joka kuukausi maksettavan summan, mutta maksat koko vuodelta 3300 €. Säästöä lyhellä korolla kertyy noin 1700 €/v.

Käytännössä ainoa tilanne, jossa 12 kk euribor on parempi kuin 1 tai 3 kk on korkojen noustessa. Jos 12 kk euriborisi on tarkistettu huhtikuussa 2022, on se yhä 0 % kun taas lyhyemmät korot ovat sen jälkeen tarkistuneet plussalla oleviin arvoihin. Tosin, 1 kk euribor nousi nipin napin plussalle vasta elokuussa (0,022 %) ja oli syyskuussa 0,569 %. Tällöin ensimmäiset 6 kk molemmat olivat 0 % ja nyt 1 kk euriborin käyttäjä maksaa tuota reilua puolikasta prosenttia.

Ja puolen vuoden päästä tarkistetaan 12 kk euribor uudelleen. Jos korot eivät liikahda tästä, tulisi uudeksi viitekoron arvoksi noin 2,7 % kun 1 kk olisi vain 1 %. Tämä noin 1,7 % ero on siis se hintalappu, jonka velallinen maksaa siitä, että hänen ei tarvitse murehtia viitekoron kuukausittaisesti heilahtelusta.

12 kk euribor kannattaa siis ainoastaan silloin, kun korot nousevat jyrkästi, eli juuri nyt. Seuraavassa korontarkistushetkessä luultavasti kannattaa vaihtaa lyhyempään.

Kun asiantuntijat varoittavat, että lyhyttä korkoa käytettäessä pitää olla arjessa puskuria, ovat he oikeassa siinä, että viitekorko tosiaan nousee (ja laskee) tiheämpään tahtiin ja tämä raha pitää löytyä. Eli kunhan omaa taloutta ei vedä niin tiukoille, että kaikki raha kulutetaan niin lyhyt viitekorko kannattaa käytännössä aina.

Yksi tapa hallita korkokuluja on pyytää pankista laskelma 12 kk euriborin mukaisista korkokuluista, laittaa tämä rahasumma sivuun ja sitoa lainansa 1 kk euriboriin. Tällöin vuoden lopussa tililtä löytyy keskimäärin 1700 € enemmän rahaa joka vuosi.

Mutta kuten kaikessa , jos et siedä epävarmuutta, maksat sen hinnassa. Näin se toimii ihan kaikessa (vakuutukset, korot, urakat) ja myös käänteisesti, kun ostat paljon eli kannat riskiä itse, saat halvemmalla.

Myös pankkien prime-korko toimii hyvin nousevien korkojen aikana. Pidemmän päälle se ei vain kannata, koska pankki määrittelee sen tason itse toisin kuin euriborit, jotka hinnoitellaan vapaasti markkinoilla.

Ja jos viitekorkoja haluaa oikein tarkkaan optimoida, on paras tilanne hyppiä korosta toiseen markkinatilanteen mukaan. Nousevien korkojen aikana kannattaa olla pitkissä (tai primessä). Tasaisessa korkoympäristössä ja varsinkin laskevien korkojen aikana kannattaa olla lyhyissä. Mutta koska viitekoron vaihdosta on pankille työtä, on koronvaihdolla usein myös hintalappu, minkä vuoksi niiden välillä surffailu ei yleensä kannata. Tästäkin johtuen lyhyt korko on paras vaihtoehto (korot eivät voi nousta isoo osaa ajasta).

Kuinka sitten saada 1 kk euribor viitekoroksi kun pankin vastaus on että ”se ei ole meidän valikoimissamme”? Helpoin tapa on kysyä naapuripankista tarjous ja sanoa jo alkuvaiheessa neuvotteluita, että 1 tai 3 kk euribor kiinnostaisi. Jos olet houkutteleva asiakas, varmasti löytyy joku pankki, joka tähän suostuu.

Ja kun sitten kerrot nykyiselle pankille, että naapurista saisi saman diilin mutta 1 kk euriborilla, voi olla, että sinun kohdalla voidaan tehdä poikkeus ja saat saman viitekoron nykyisestä pankistasi.

Ketterimmät pankit luultavasti hoksaavat pian, että lyhyttä viitekorkoa tarjoamalla saa ”ilmaista” kilpailuetua muihin pankkeihin nähden.

Lisäksi, velallisen kannattaa hyvinkin maksaa vähän korkeampaa marginaalia lyhyestä viitekorosta. Jos 1 ja 12 kk euriborin välinen ero olisi esim. 1,5 % pitkällä aikavälillä, voitaisiin tämä ”hyöty” laittaa puoliksi. Nostetaan marginaalia 0,75 prosenttiyksiköllä ja sovitaan viitekoroksi 1 kk.

Ja mitä useampi asiakas pyytää lyhyttä korkoa, sitä useampi rahoituspäällikkö miettii sen ”palauttamista valikoimaan”. Kun viimeksi maksoin positiivisia korkoja, oli kaikille pankeilla tarjolla 1 ja 3 kk euriborit. Itse ottaisin mieluiten 1 viikon euriborin, jonka arvo on noin 0,65 %.

Kenties lyhyet korot palaavat yleisempäänkin tarjontaan taas.