Viimeisen vuoden aikana 12 kk euribor on laskenut jo yli 1 prosenttiyksikön ja mediakin on huomannut tämän. Harva se viikko saamme lukea juttuja, joissa laskurin avulla voit tarkistaa paljonko on X % euromäärästä Y.

Luonnollisesti nämä jutut keräävät klikkejä, koska kaikkia asuntovelallasia kiinnostaa tietää paljonko enemmän rahaa jää käteen korkojen laskettua.

Myös kiinteistönvälittäjät ovat hyvin hereillä asian suhteen ja yhdessä pankkien kanssa he odottavat innokkaasti, että asuntokauppa piristyy.

Vaikka Asuntopehtoorikin tekee myyntivälitystä, tavallaan seuraan tätä uutisointia hieman alakuloisena. Että onko tosiaan niin, että korkotaso sanelee kokonaisen alan menestystä. No, näinpä se makrotalous taitaa toimia.

Ja on se asuntosijoitus silti parempi kuin korkosijoitus keskimäärin. Jos on näkemys korkoliikkeistä, kannattaa se tehdä vaikkapa korkojohdannaisilla. Asunto on varsin kömpelö tuote ottamaan korkonäkemystä. Välittäjät, pankit ja verottaja pitävät huolen, että jokainen transaktio maksaa.

Mutta toisaalta kun maailman tilanne joskus normalisoituu (heh) ja korot jäävät vuosikausiksi paikoilleen, on korkojohdannaisilla tavallisen pulliaisen vaikeaa tehdä tuottoa. Jos koskaan helppoa olisikaan. Mutta asunto jauhaa tasaisen varmaa vuokratuloa. Ja onhan riskit ihan eri tasolla.

Nyrkkisääntö on, että korkojen laskiessa kannattaa olla kiinni lyhyessä korossa, koska se päivittyy tiheämmin. Näin pääset jatkuvasti kiinni alenevaan korkotasoon.

Mutta mitäs nyt kun 12 kk euribor on jo 0,5 %-yksikköä 3 kk euriboria alempana? Selitys tähän on se, että markkinat uskovat euriborin olevan vuoden päästä alempana kuin se on nyt. Samalla markkinat uskovat, että kolmen kuukauden päästä euribor on korkeammalla kuin vuoden päästä.

Eli jos oletetaan, että vuoden päästä ohjauskorkojen lasku on ohi, tarkoittaa se sitä, että seuraavan 12 kuukauden sisällä 3 kk euriborin lasku kiihtyy ja sen arvo tippuu alle 12 kk euriborin.

Toki jos markkinat yhä vuoden päästä uskovat EKP:n laskevan korkoja lisää, jatkaa 12 kk euribor vuoden päähän tulevaisuuteen tähyilemistä, ja sen lasku jatkuu pitäen sen arvon 3 kk euriborin alapuolella.

Kumpi viitekorko asuntovelallisen nyt sitten kannattaisi ottaa? Tylsä vastaus on, että riippuu. Mutta yleisesti ottaen sanoisin silti, että ota niin lyhyt korko kuin saat.

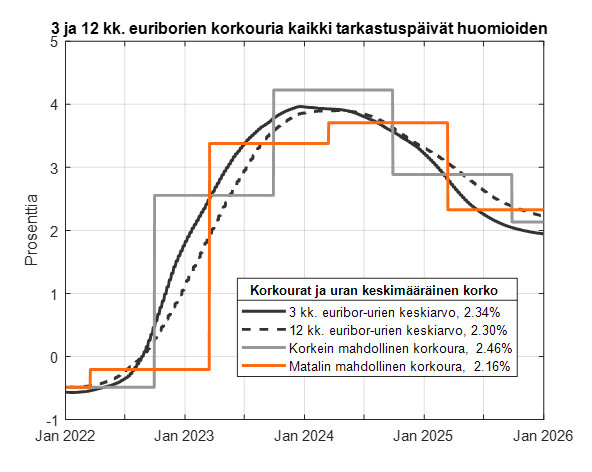

Tarkempaa analyysia löytyy OP:n alla olevasta graafista. Sen mukaan 3 kk euribor-uran 2022-2026 keskiarvo on 2,34 % kun taas 12 kk vastaava luku on 2,30 %. Eli eroa 0,04 %.

Ja jos jokin on vaikeaa niin korkojen ennustaminen. Tämäkin on vain markkinoiden veikkaus, joka muuttuu päivittäin.

Mutta tämän ennusteen mukaan ei käytännössä ole väliä kumpaa viitekorkoa käyttää.

Yksi vaihtoehto on ottaa nyt alemmalla arvolla oleva 12 kk euribor, ja kun 3 kk laskee 12 kk alle, vaihtaa viitekorko. Tämänkin strategian ongelma on transaktiokulut. Pankki yleensä ottaa muutoksista muutaman satasen käsittelykulun. Tai sitten pankki kylmänviileästi laskee asiakkaan hyödyn ja ottaa palkkiona 75 % hyödystä. Näitä esimerkkejä olen kuullut lukuisia.

Jos hyöty viitekoron vaihdosta on 0,2 %/v, lainamäärä 100.000 € ja käsittelykulu 200 €, menee ensimmäisen vuoden hyöty täysin pankille. Näitä muuttujia voi sitten itse säätää ja miettiä missä kohtaa viitekoron päivittäminen kannattaa.

Itse olen kuitenkin sen verran laiska, ja aikani on arvokkaampaa kuin tästä saatava hyöty, että käytän 1 tai 3 kk euriboria ja painelen sillä läpi nousu- ja laskukausien. Keskimäärin tämä on kannattavaa, vaikka väliin sattuisikin vuosia, jolloin pitkä korko on hetkellisesti parempi.